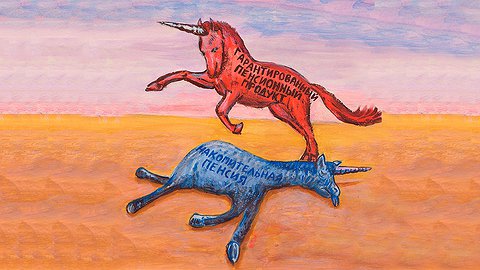

Не успели эксперты и журналисты с облегчением похоронить проект индивидуального пенсионного капитала (ИПК), как Банк России и Минфин выкатили версию ИПК 2.0, назвав ее «Гарантированный пенсионный план» (ГПП). Концепция соответствующего законопроекта была опубликована на минувшей неделе. Спешка разработчиков понятна: ИПК готовили с 2016 года, но ЦБ и Минфину так и не удалось прийти к согласию с Минтруда, которое — совершенно справедливо — встало намертво против квазиобязательного характера новой пенсионной системы. Напомним, подключение к ИПК должно было происходить автоматически, а чтобы отписаться от нее, гражданину нужно было бы написать заявление. По сведениям «Эксперта», весной этого года было дано негласное распоряжение ЦБ и Минфину прекратить продавливать ИПК, поскольку граждане и так сильно раздражены повышением пенсионного возраста, наложившимся на другие пенсионные ужесточения (отмена индексации пенсий работающим пенсионерам, заморозка накоплений). И вот теперь, всего несколько месяцев спустя, мы видим реинкарнацию ИПК под другим названием. Естественно, разработчики всячески подчеркивают: ГПП ничего общего с ИПК не имеет, это просто дополнение к уже существующей системе негосударственного пенсионного обеспечения. Тем не менее основной вопрос к новой системе тот же, что и к ИПК: зачем она нужна гражданам?

Инъекция добровольных пенсий

ГПП даст «возможность формирования за счет личных взносов дополнительных источников финансирования пенсионного дохода в системе негосударственного пенсионного обеспечения при стимулирующей поддержке государства», говорится в пояснительной записке к законопроекту. Действовать он начнет — в случае принятия — в 2021 году.

Стимулы предлагаются следующие:

— освобождение от НДФЛ взносов граждан в новую систему — но не более шести процентов от зарплаты;

— льготы по налогу на прибыль для компании, которая софинансирует взносы своих сотрудников;

— защита вложений по аналогии со страхованием депозитов АСВ, гарантироваться будут взносы и инвестдоход, фиксируемый раз в пять лет;

— наследование накоплений и возможность забрать их в случае тяжелой болезни или иных чрезвычайных обстоятельств;

— возможность присоединить к накоплениям в рамках ГПП пенсионные накопления, сформированные в рамках обязательной пенсионной системы (те самые замороженные накопления);

— единый администратор системы в лице Национального расчетного депозитария;

— мгновенное зачисление взносов на счет в пенсионном фонде, автоматическое получение налогового вычета без визита в налоговую;

— СМС-оповещения.

На самом деле в большинстве своем это содержалось и в многострадальном проекте ИПК. «За исключением квазиобязательности ГПП полностью повторяет ИПК. Но на самом деле в ГПП подразумевается квазиобязательность со стороны работодателя», — сказал «Эксперту» источник на пенсионном рынке. Иными словами, есть риск, что компании будут оформлять пенсионные программы в рамках ГПП и ставить сотрудников перед фактом: необходимо присоединиться. Собственно, ничего нового в этом нет, по тому же принципу всегда действовали корпоративные пенсионные программы на крупных предприятиях: есть один НПФ-оператор, и работник вынужден участвовать. Технически в ГПП предусмотрена возможность сотрудникам одной и той же компании выбирать разные НПФ, но как это будет реализовано на практике — вопрос.

Впрочем, было в ИПК еще одно существенное отличие от нынешнего ГПП: в какой-то момент его решили совместить с фактическим повышением НДФЛ для тех, кто решил бы выйти из системы (см. «А ну-ка поделись», «Эксперт» № 12 за 2017 год). Тогда Минэкономразвития предложило поднять НДФЛ до 15% для тех, кто не формирует ИПК, таким образом потребление снизилось бы у всех работающих граждан — просто у одних за счет отчислений на ИПК, у других — за счет НДФЛ. Потом вместо этой концепции был повышен пенсионный возраст, но никто не мешает в будущем «прикрутить» к ГПП ту же самую новацию с НДФЛ.

Что касается стимулов, заложенных в ГПП, то нового из них, пожалуй, лишь СМС-оповещение и получение налогового вычета без посещения налоговой и сбора документов. Все остальное существовало в нашей пенсионной системе уже давно — например, налоговую льготу по НДФЛ можно получить и сейчас, если вы добровольно вносите деньги в НПФ, и деньги туда на счет также придут сразу. Аналогично есть льготы и для компаний, софинансирующих пенсионные планы своих сотрудников. Деньги, внесенные в НПФ добровольно, и даже пенсионные накопления в рамках обязательного пенсионного страхования (ОПС) наследуются. И несмотря на все эти стимулы, в России граждане весьма вяло используют НПФ для аккумулирования сбережений.

Накопления не летят

Успех так называемого накопительного компонента (пенсионных накоплений) в рамках обязательной пенсионной системы был обусловлен именно ее обязательным и всеобщим характером (см. график 1). Как только произошла заморозка, то есть новые пенсионные накопления перестали поступать на счета граждан, объем денег в системе тотчас перестал расти прежними темпами. Пенсионные накопления не формируются с 2014 года и формироваться больше не будут. Это заложило мину замедленного действия под бизнес тех негосударственных пенсионных фондов, которые работают с пенсионными накоплениями, но система ГПП не помогает им это преодолеть (мы к этому еще вернемся).

Тем не менее всеобщая система пенсионных накоплений ясно показала: большинство ее участников не смогли накопить сколько-нибудь значимых сумм. Крупным счетом в НПФ, которые занимаются накоплениями, считается счет более 200–250 тыс. рублей. Если поделить эту сумму на 15 лет (новый средний срок, который мы живем на пенсии, — в течение 15 лет получать пенсию смогут граждане, подключившиеся к ГПП), а потом еще на 12 месяцев, получится 1100–1300 рублей в месяц. Даже если эта сумма будет прирастать благодаря инвестициям, на выходе получится примерно такая же прибавка в текущих ценах. Грубый расчет позволяет прикинуть, что если бы накопления не были заморожены, то в лучшем случае такая прибавка составляла бы три-четыре тысячи рублей в текущих ценах. И люди видят суммы на своих счетах и прекрасно понимают это.

В то же время с середины 1990-х в стране действует система добровольных пенсионных накоплений, или негосударственного пенсионного обеспечения. Ее основа — корпоративные пенсионные программы крупных компаний, в том числе программы с софинансированием, когда работник обязан отчислять процент зарплаты в пенсионный фонд, а компания «докидывает» денег сверху. Уже более десяти лет для негосударственных пенсий действует ровно тот же набор налоговых льгот, который ЦБ и Минфин предлагают для ГПП: вычет для граждан и льгота по налогу на прибыль для компаний. Несмотря на это, число участников таких программ понемногу снижается, а объем накопленных в рамках НПО денег в разы меньше объема пенсионных накоплений, даже замороженных. Причина в том, что корпоративные пенсионные планы могут себе позволить лишь крупные и успешные средние компании. А граждане, которые хотят копить на пенсию лично, используют более дешевые в отношении комиссий и более ликвидные депозиты, более понятную недвижимость, а в последнее время ценные бумаги, покупаемые на индивидуальные инвестиционные счета.

Возьмем еще один, почти забытый пример: государственная программа софинансирования пенсий. Она тоже должна была стать надстройкой из добровольных накоплений над обязательными пенсионными накоплениями: те, кто вступил в нее с октября 2008 года до конца 2014-го и до 31 января 2015 года сделал первый взнос, получали такую же сумму от государства (но не более 12 тыс. рублей в год). А тем пенсионерам, кто решил отложить получение пенсии, государство зачисляло на счет сумму в четыре раза больше их взноса. Была возможность присоединиться и работодателю. Вроде бы идеальная система, очень похоже на тот же ИПК и ГПП. Тем не менее число участников, которые реально сделали хотя бы один взнос, так и не превысило 1,8 млн человек (см. график 3), а сами взносы были крайне невелики. В итоге за время действия программы софинансирования граждане внесли 56 млрд рублей, государство добавило почти столько же, и 870 млрд рублей внесли работодатели. Да, систему софинансирования подкосила заморозка пенсионных накоплений, так как она была привязана именно к ней. Но суммы, вносимые до заморозки, говорят сами за себя: у граждан в массе своей нет желания, а главное, возможности регулярно откладывать на пенсию.

Не с чего копить

«Мы с Алексеем Владимировичем (Алексей Моисеев, замминистра финансов. — “Эксперт”) обязуемся, как только закон о ГПП вступит в силу, начать делать взносы», — пообещал на презентации ГПП первый зампред ЦБ Сергей Швецов, главный идеолог сначала ИПК, а потом ГПП. По мнению Швецова, откладывать деньги станут члены домохозяйств с доходом 45 тыс. рублей на человека, и на первом этапе в систему войдут около миллиона человек, которые будут отчислять порядка двух процентов своей зарплаты. Правда, потом Алексей Моисеев назвал более высокую оценку числа потенциальных участников ГПП: семь миллионов человек. Видимо, вопрос, зачем создавать новую систему, дублирующую уже существующие возможности негосударственного пенсионного обеспечения, для одного, пусть даже двух-трех миллионов человек, появился у многих.

В 2018 году фонд «Общественное мнение» повторил опрос 2011 года «Какие источники доходов обеспечат вашу старость?». За семь лет граждане действительно стали больше рассчитывать на себя: если в 2011 году государственную пенсию называли 73% опрошенных, то в 2018-м — лишь 51%. Зато доля людей, упомянувших личные сбережения, выросла с 22 до 31%. То есть некие сбережения на пенсию планирует делать треть россиян. Другой вопрос, насколько к этому располагают их доходы и какими инструментами люди предпочитают пользоваться.

Около 20% россиян имеет месячный доход от 45 тыс. рублей и более (см. график 4) — это около 29 млн человек, то есть ожидания ЦБ и Минфина не выглядят завышенными. По расчетам НИУ ВШЭ, которые делались еще для ИПК, интерес к такой системе будут проявлять люди со среднедушевым доходом в три прожиточных минимума, и даже часть людей со среднедушевым доходом в два прожиточных минимума.

Однако не секрет, что реальные располагаемые доходы населения все еще находятся ниже уровня 2013 года, и сейчас не лучший момент для того, чтобы предлагать им новую накопительную пенсионную систему. «Наконец-то спустя много лет и много отвергнутых вариантов появился достаточно привлекательный сценарий накопления на будущую пенсию. Радует и то, что власти пытаются реабилитироваться после заморозки накопительной части пенсии, — говорит Павел Гагарин, член генерального совета “Деловой России”, председатель совета директоров АКГ “Градиент Альфа”. — Однако реальные доходы наших граждан падают вот уже шестой год подряд и будут падать дальше. Спрос настолько слабый, что его не спас даже кредитный бум последних двух лет, у людей не хватает даже кредитных денег, а дефляционный сценарий для страны уже не кажется фантастическим. Откуда у будущих пенсионеров деньги на ГПП в таких условиях? Те, кто хотел и у кого есть свободные деньги, давно освоили альтернативные инструменты для накопления на будущую пенсию. Например, индивидуальные инвестиционные счета или прямые брокерские счета. Не зря же количество ИИС чуть ли не удваивается в последние годы, а количество брокерских счетов добралось до трех миллионов».

Отдельные аналитики высказывают мысль, что, поскольку население накопило 28 трлн рублей на банковских вкладах, часть этих денег вполне могла бы перетечь в ГПП. Но если присмотреться к структуре вкладов подробнее, то мы увидим, что, по данным АСВ за 2018 год, 42,9% вкладов физлиц — это суммы свыше 1,4 млн рублей. Эта категория вкладов растет. А вот доли вкладов до 100 тыс. рублей, от 100 тыс. до 1 млн рублей и от 1 млн до 1,4 млн рублей либо не меняются, либо слегка снижаются. То есть богатые по-прежнему сберегают (и речь тут о долях процента населения), а средний класс и бедные сбережения не наращивают.

Однако у ГПП есть один плюс: возможность перевести в эту систему замороженные пенсионные накопления из ОПС с тем, чтобы снять их в случае тяжелой жизненной ситуации. Пока такая возможность предусмотрена лишь в случае болезни, но в ЦБ планируют распространить эту норму, например, и на потерю работы, если у человека есть ипотека. Это означает, что мы можем увидеть случаи обналичивания пенсионных накоплений по аналогии с обналичиванием материнского капитала — и после всех пертурбаций, что претерпела наша пенсионная система, людей нельзя будет за это винить.

Есть резон и в предположениях ЦБ, что ГПП может быть интересен людям предпенсионного возраста, ведь с учетом налоговой льготы он означает гарантированную доходность в 13% (как ИИС). Это действительно так, если горизонт у человека ограничен четырьмя-пятью годами. Если же до выхода на пенсию больше времени, то депозит может легко победить ГПП: во-первых, потому, что он понятнее; во-вторых, его можно в любой момент снять; в-третьих, потому что доверие к много раз менявшейся пенсионной системе сейчас очень низкое.

Снова смута на рынке

В 2014–2015 годах ЦБ затеял чистку рынка НПФ и заставил фонды разделить бизнес добровольных пенсий и ОПС — для этих двух видов деятельности потребовались разные лицензии. Многие крупные компании продали свои фонды, занимавшиеся ОПС, так как было понятно, что заморозка накоплений — это надолго, а без регулярных новых поступлений такой бизнес уже не выглядел интересным.

Казалось бы, ГПП — способ подправить положение дел у пенсионных фондов, которые занимаются ОПС. «Бизнесу негосударственных пенсионных фондов ГПП сможет потенциально помочь двумя способами: во-первых, новыми взносами по ГПП по клиентской базе, что увеличит активы фонда в управлении, а во-вторых, конвертацией средств ОПС в средства ГПП, что изменит их юридический статус и потенциально крепче привяжет клиента к фонду (сейчас человек может переходить раз в год с потерей инвестдохода, а в ГПП предполагается, что он сможет делать это только раз в пять лет по итогам фиксинга), — сказал “Эксперту” Cергей Околеснов, гендиректор ООО “Пенсионный партнер”. — Без учета ГПП активы под управлением НПФ с 2022 года действительно начнут уменьшаться (если, конечно, взносы по ОПС не разморозят, как должны сделать по действующему законодательству) за счет увеличения выплат. Сейчас они растут за счет инвестдохода, который начисляется на счета и за счет продолжающейся программы софинансирования пенсий, что в совокупности выше, чем выплаты пенсий досрочникам и правопреемникам умерших клиентов НПФ».

На самом деле введение ГПП будет иметь интересное следствие: в негосударственное пенсионное обеспечение (НПО) фактически будут переводиться деньги из обязательной пенсионной системы (те самые замороженные пенсионные накопления). Но для работы с ГПП надо будет иметь лицензию ОПС. Получается, что разделившимся фондам придется сливаться и снова вести бизнес по НПО и ОПС в одном юрлице.

Казалось бы, зачем вообще создавать такую промежуточную форму? Почему нельзя внести все изменения, которые нужно, в рамках уже действующих законов об обязательных и добровольных пенсиях? Ответ может быть неожиданным: оказывается, еще в процессе разработки ИПК Национальный расчетный депозитарий (НРД) создал под нее расчетную инфраструктуру. Она теперь будет использоваться для ГПП — не пропадать же добру. Фактически НРД будет являться естественной монополией как источник данных по ГПП, и фонды это беспокоит. «У нас появляются дополнительные траты на гарантирование и оператора (НРД. — “Эксперт”), а значит, маржинальность будет еще ниже», — говорит генеральный директор НПФ Сбербанка Александр Зарецкий.

Год назад Международная организация труда (МОТ) выступила с неожиданным заявлением: согласно ее исследованию, накопительные пенсионные программы вовсе не являются лекарством от проблем пенсионной системы. «Политика приватизации пенсий (то есть создания накопительных систем. — “Эксперт”), осуществляемая примерно в тридцати странах, не принесла ожидаемых результатов, поскольку охват и льготы не увеличились, гендерное неравенство и финансовое положение ухудшились, а системные риски были переданы отдельным лицам. В результате большинство стран отказываются от приватизационных мер и возвращаются к системам, основанным на общественной солидарности», — констатировали эксперты МОТ. Так что если бы Минфин действительно заботился о пенсионном будущем российских граждан, ему стоило бы найти в бюджетном профиците деньги на индексацию пенсий работающих пенсионеров, а не создавать еще одну надстройку над накопительной пенсионной системой.